Piaci indikátorok - II. rész

Előző cikket folytatjuk és tovább mesélek a piaci indikátorokról, amiket érdemes követni. Eddig megbeszéltük a BPI-t, VIX-et, és P/C-t.

Ezek közül kettő opciós indikátor volt, ami nagyon jól mutatta a piacon uralkodó hangulatot.

Ezeket többek között "Market Breadth" indikátoroknak is nevezik. További "Market Breadth" indikátorok közé tartoznak a különböző A/D line, McClellan és Highs-Lowstípusúak. Jelen cikkben az A/D line és High-Lows indikátorokat mutatom be.

A/D line (Advance/Decline Line)

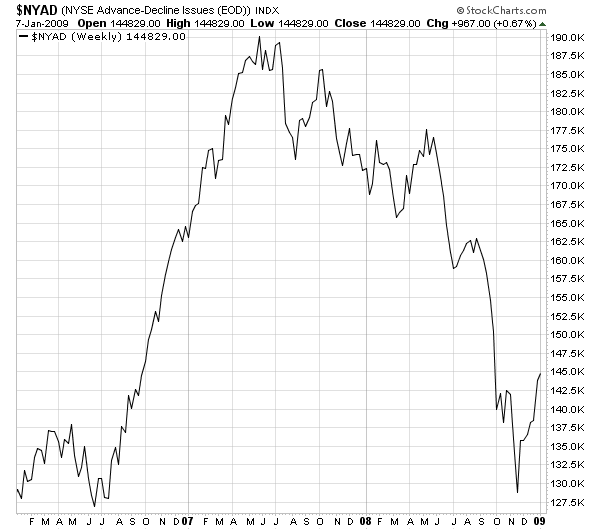

A/D Line = (# emelkedő részvények - # csökkenő részvények) + előző periódus A/D Line értéke. Más szóval az emelkedő részvények számából kivonjuk a csökkenő részvények számát és az előző periódus értékéhez hozzáadjuk. A jelenlegi trend erősségére lehet következtetni ennek értékéből. Ha a piac emelkedik, de közben az A/D vonal csökken, akkor gyanúsan fordulás közelében járunk. Erre azért lehet következtetni, mert ha az A/D vonal csökken az azt jelenti, hogy egyre csökken az emelkedő és csökkenő részvények száma közti különbség, vagyis kezdi elveszteni a lendültét az emelkedő trend. Ha a piac is és az A/D vonal is egyaránt emelkedik, akkor az emelkedő trend "egészségesnek" mondható. Mindhárom amerikai tőzsdének van A/D line indikátora. AMEX esetében a ticker $AMAD, NYSE esetében $NYAD, Nasdaq esetében pedig $NAAD. Különböző rendszerek esetén a ticker eltérő lehet, de ez az általános. Lássuk az NYSE heti A/D értékét több évre visszamenően heti bontásban.

Látszik a charton, hogy 2007 év közepén volt a bull market teteje. Azóta folyamatosan esik az A/D vonal, ami bear marketet jelent. Voltak benne kiugró emelkedések, de a trend lefelé tart. A 2008 év végi zuhanás is nagyon szépen megfigyelhető a charton. Szeptembertől év végééig rohamosan zuhant az A/D vonal értéke. Azóta történt egy kis korrekció, de az irány még mindig lefelé tart.

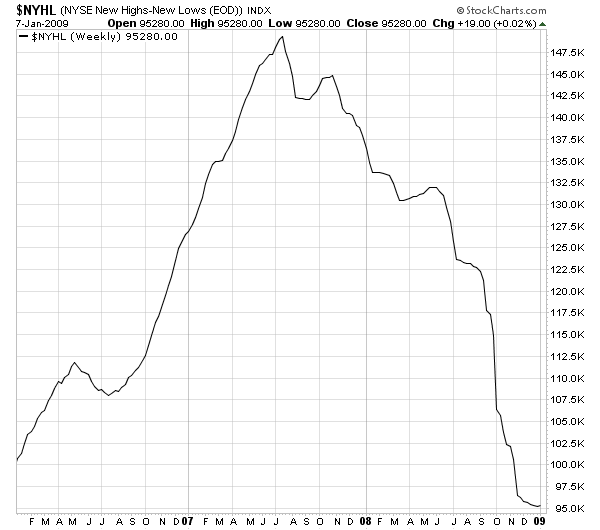

Highs-Lows (teteje-alja)

Mai érték = tegnapi érték + (mai új high - mai új low) . Vagyis azt mutatja meg, hogy adott napon hány részvény érte el az 52 hetes high vagy low értékét önmagához képest. Minden részvény esetében regisztrálják az 52 hét high és low értékét. Vagyis ha egy papír új magaslatokban szárnyal, akkor meghaladja saját 52 heti high értékét és új high értéket regisztrált. Ez a csökkenő irányra is igaz. Tehát ha egy részvényem folyamatosan esik, akkor szinte minden nap regisztrálhat új 52 hetes low értéket. Ez az, ami folyamatosan történik a piacon 1 éve.

A következő cikkben egy nagyon fontos piaci indikátort mutatok be, a McClellan-t. Ennek két verziója létezik az Oscillator és a Summation Index. Az elsőt rövid és középtávú trading döntés előkészítéséhez lehet jól használni, a másodikat hosszabb távú befektetési döntés megtámogatásához.